Uniqlo mở rộng tại Hàn Quốc khi phong trào tẩy chay Nhật Bản suy yếu theo thời gian

Trong bối cảnh lạm phát kéo dài và người tiêu dùng Hàn Quốc ngày càng ưu tiên các sản phẩm giá rẻ, thương hiệu thời trang nhanh Uniqlo của Nhật Bản đang mạnh mẽ mở rộng các cửa hàng tại Hàn Quốc. Sự suy giảm của phong trào tẩy chay hàng hóa và du lịch Nhật Bản đã tạo điều kiện thuận lợi cho sự trở lại và tăng trưởng của thương hiệu này.

Công ty FRL Korea, liên doanh giữa Nhật Bản và Hàn Quốc, điều hành các cửa hàng Uniqlo tại Hàn Quốc, đã công bố việc mở lại cửa hàng tại trung tâm mua sắm Dundun ở Dongdaemun, Seoul, sau bốn năm tạm ngừng hoạt động. Đây là cửa hàng thứ hai được khai trương trong tháng này sau khi Uniqlo ra mắt cửa hàng lớn nhất của mình tại Lotte World Mall ở phía đông Seoul vào đầu tháng 10.

Không dừng lại ở đó, vào tháng tới, Uniqlo dự kiến sẽ mở thêm bốn cửa hàng mới tại Hàn Quốc, trong đó ba cửa hàng ở tỉnh Gyeonggi và một cửa hàng tại thủ đô Seoul. Theo dự đoán của các chuyên gia ngành thời trang, Uniqlo sẽ đạt doanh thu hơn 1 nghìn tỷ won (khoảng 18,2 nghìn tỷ VND) tại Hàn Quốc trong năm 2024, lần đầu tiên trong vòng 5 năm.

Sự trở lại mạnh mẽ sau phong trào tẩy chay Nhật Bản

Uniqlo, với công ty mẹ Fast Retailing của Nhật Bản và đối tác liên doanh Lotte Shopping của Hàn Quốc, đã từng là người dẫn đầu xu hướng bán lẻ thời trang nhãn hiệu riêng (SPA) tại Hàn Quốc. Trước khi COVID-19 bùng nổ, Uniqlo đã mở rộng với 186 cửa hàng trên khắp đất nước. Tuy nhiên, dịch bệnh cùng với phong trào tẩy chay Nhật Bản nổ ra năm 2019 đã khiến công ty này phải thu hẹp hoạt động, giảm số lượng cửa hàng xuống còn 127 vào năm 2022.

Phong trào tẩy chay Nhật Bản, phản ứng trước việc Nhật Bản áp đặt kiểm soát nhập khẩu hàng hóa từ Hàn Quốc, đã gây thiệt hại nặng nề cho Uniqlo. Trong năm tài chính kết thúc vào tháng 8 năm 2020, FRL Korea đã báo cáo khoản lỗ hoạt động lên tới 88,4 tỷ won (khoảng 1,6 nghìn tỷ VND), so với lợi nhuận 199,4 tỷ won (khoảng 3,6 nghìn tỷ VND) của năm trước đó. Doanh thu cũng giảm một nửa, từ 1,4 nghìn tỷ won (khoảng 25,4 nghìn tỷ VND) xuống mức thấp kỷ lục. Tuy nhiên, vào năm 2021, Uniqlo đã dần phục hồi với lợi nhuận hoạt động đạt 52,9 tỷ won (khoảng 960 tỷ VND).

Xu hướng phục hồi nhờ sự yếu đi của phong trào tẩy chay và đồng yên Nhật

Uniqlo hiện đang được hưởng lợi từ sự gia tăng số lượng người Hàn Quốc du lịch đến Nhật Bản nhờ vào đồng yên Nhật yếu, khiến họ giảm bớt sự phản đối đối với các sản phẩm Nhật Bản. Tính đến cuối năm 2023, Uniqlo đã vận hành 132 cửa hàng tại Hàn Quốc và báo cáo mức tăng trưởng lợi nhuận hoạt động lên 23,1% so với cùng kỳ năm trước, đạt 141,3 tỷ won (khoảng 2,57 nghìn tỷ VND), với doanh thu tăng 30,9%, đạt 921,9 tỷ won (khoảng 16,7 nghìn tỷ VND).

Tuy nhiên, các nhà phân tích cũng cảnh báo rằng sự phát triển của các thương hiệu thời trang nội địa như Topten và Spao có thể kìm hãm sự tăng trưởng của Uniqlo. Ngoài ra, nền tảng thời trang trực tuyến Musinsa, được hậu thuẫn bởi KKR, cũng đang đẩy mạnh chiến lược bán hàng offline với việc mở hàng loạt cửa hàng thời trang nhanh dưới thương hiệu Musinsa Standard.

Thách thức từ các đối thủ nội địa

Mặc dù Uniqlo đã có sự trở lại mạnh mẽ, nhưng sự cạnh tranh từ các thương hiệu nội địa và xu hướng ủng hộ hàng Hàn Quốc vẫn là thách thức lớn đối với sự phát triển bền vững của hãng này. Các thương hiệu như Topten, Spao và nền tảng Musinsa đang ngày càng khẳng định vị thế của mình trên thị trường thời trang nhanh tại Hàn Quốc. Những thương hiệu này không chỉ thu hút người tiêu dùng bằng giá cả cạnh tranh mà còn tận dụng được tinh thần yêu nước của người Hàn, đặc biệt sau các chiến dịch tẩy chay hàng Nhật.

Trong thời gian tới, Uniqlo sẽ phải đối mặt với nhiều thách thức khi cân bằng giữa việc mở rộng và cạnh tranh với các thương hiệu nội địa đang ngày càng lớn mạnh. Tuy nhiên, với nền tảng vững chắc và sự hồi phục sau đại dịch, Uniqlo vẫn là một trong những thương hiệu thời trang nhanh đáng chú ý tại Hàn Quốc trong năm 2024.

Bình luận 0

Kinh tế

Ngành du lịch Hàn Quốc : Yanolja được SoftBank hậu thuẫn tăng cổ phần tại Modetour, dự báo sẽ có nhiều thay đổi về cán cân thị trường

+1

M

Ocap

Lượt xem

27

Thích 0

2025.03.27

Chaebol – những “ông lớn” thao túng nền kinh tế Hàn Quốc

1

nhy.11

Lượt xem

42

Thích 0

2025.03.26

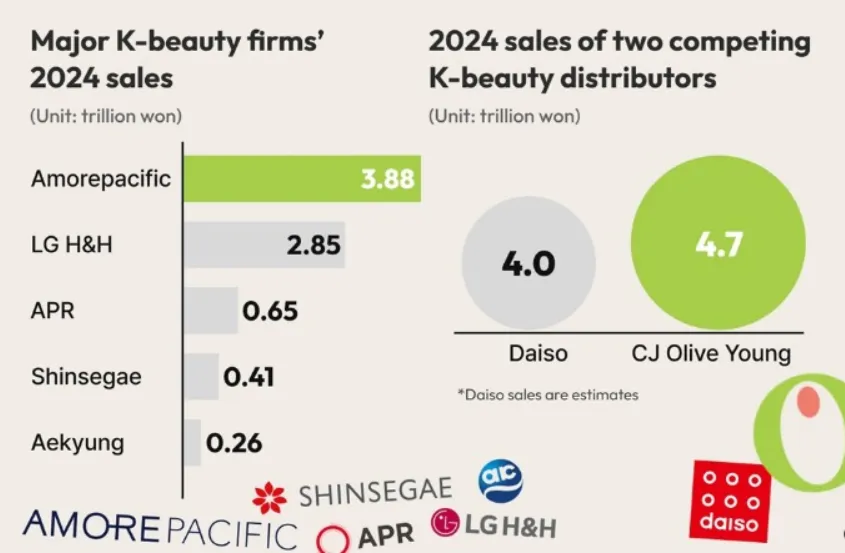

Thị trường K-beauty đang đổi chiều: Những người khổng lồ cũ chững lại, “tay chơi mới” bùng nổ doanh thu

+2

M

Ocap

Lượt xem

69

Thích 0

2025.03.26

3 tuần giảm giá hải sản - Kích thích tiêu thụ với chi phí tối thiểu

1

nhy.11

Lượt xem

92

Thích 0

2025.03.25

Xuất khẩu trứng Hàn Quốc sang Mỹ: Chỉ là ngắn hạn hay cơ hội lâu dài?

1

nhy.11

Lượt xem

78

Thích 0

2025.03.25

AK Chem hoàn thiện hệ sinh thái sản xuất tại Việt Nam, chính thức bước vào giai đoạn mở rộng toàn cầu

M

Ocap

Lượt xem

78

Thích 0

2025.03.25

Thị trường giao đồ ăn Hàn Quốc : Baemin và Yogiyo hụt hơi, Coupang Eats tăng trưởng

M

Ocap

Lượt xem

87

Thích 0

2025.03.25

Cổ phiếu Samyang Foods lập đỉnh 52 tuần nhờ bùng nổ doanh thu xuất khẩu – Thị trường thực phẩm Hàn Quốc ngày càng “nóng”

M

Ocap

Lượt xem

89

Thích 0

2025.03.24

Mỹ ra cảnh báo không ăn hàu từ Tongyeong: FDA ra lệnh thu hồi do nghi nhiễm norovirus

1

bngoc_022

Lượt xem

145

Thích 0

2025.03.24

XU HƯỚNG MUA CỔ PHIẾU, ĐẦU TƯ CHỨNG KHOÁN Ở HÀN QUỐC

1

nhy.11

Lượt xem

134

Thích 0

2025.03.23

ĐẦU TƯ BẤT ĐỘNG SẢN Ở HÀN QUỐC CÓ GIỐNG VIỆT NAM? LIỆU CÓ PHẢI MỘT BƯỚC ĐI KHÔN NGOAN?

+1

1

nhy.11

Lượt xem

343

Thích 0

2025.03.23

Nhà đầu tư cá nhân bán cổ phiếu Kia, chuyển hướng sang Hyundai

M

Ocap

Lượt xem

235

Thích 0

2025.03.18

Kia sẽ ra mắt PV9 vào năm 2029, gia hạn hợp đồng với CEO hiện tại thêm 3 năm

M

Ocap

Lượt xem

204

Thích 0

2025.03.17

MBK Partners – Quỹ đầu tư khổng lồ của Hàn Quốc ít người biết tại Việt Nam: Case study đáng học hỏi từ thương vụ Homeplus

M

Ocap

Lượt xem

278

Thích 0

2025.03.14

Doanh số bán bảo hiểm nhân thọ giảm khi tuổi thọ con người ngày càng tăng.

M

nyanchan

Lượt xem

149

Thích 0

2025.03.12