Samsung Life nhận thấy tác động hạn chế từ kế hoạch thành lập công ty con của Samsung Fire

Samsung Life dự báo tác động hạn chế từ kế hoạch thành lập công ty con của Samsung Fire

Công ty Bảo hiểm Nhân thọ Samsung (Samsung Life Insurance) cho biết hôm thứ Năm rằng họ dự kiến tác động hạn chế đến hoạt động kinh doanh sau kế hoạch sáp nhập Samsung Fire & Marine Insurance làm công ty con.

“Việc sáp nhập công ty con sẽ không ảnh hưởng đến lợi nhuận hay tỷ lệ vốn của công ty, cũng như không có bất kỳ thay đổi nào trong quản lý kinh doanh tổng thể,” Giám đốc Tài chính Lee Wan-sam của Samsung Life cho biết trong cuộc họp báo cáo thu nhập sáng cùng ngày.

Tuy nhiên, với việc cả hai công ty đang dẫn đầu trong lĩnh vực bảo hiểm của mình, sự hợp lực giữa họ được kỳ vọng sẽ gia tăng, đặc biệt khi ranh giới giữa bảo hiểm nhân thọ và bảo hiểm phi nhân thọ ngày càng mờ nhạt do nhu cầu tiêu dùng thay đổi. Giống như các công ty bảo hiểm nhân thọ khác, Samsung Life đã mở rộng sang lĩnh vực bảo hiểm sức khỏe trong những năm gần đây.

“Hai công ty đã có hoạt động chồng lấn trong mảng bảo hiểm sức khỏe. Trong phạm vi pháp luật cho phép, chúng tôi sẽ tiếp tục khai thác sự hợp lực thông qua bán chéo sản phẩm và đầu tư chung vào các tài sản thay thế,” Lee nói thêm. Tuyên bố này được đưa ra sau khi Samsung Life nộp đơn xin phê duyệt từ Ủy ban Dịch vụ Tài chính (FSC) vào tuần trước để hợp nhất Samsung Fire thành công ty con. Giới quan sát ngành dự đoán quá trình xem xét sẽ mất khoảng hai tháng.

Động thái này diễn ra sau khi Samsung Fire tuyên bố vào tháng 1 rằng họ có kế hoạch giảm tỷ lệ nắm giữ cổ phiếu quỹ từ 15,9% xuống dưới 5% vào năm 2028 nhằm nâng cao giá trị doanh nghiệp và tăng lợi tức cho cổ đông.

Nếu được chấp thuận, tỷ lệ sở hữu của Samsung Life tại Samsung Fire sẽ tăng từ 14,98% lên 16,93%, vượt mức trần 15% do quy định bảo hiểm địa phương đặt ra. Theo Luật Kinh doanh Bảo hiểm, một công ty bảo hiểm phải hợp nhất một công ty bảo hiểm khác làm công ty con nếu tỷ lệ sở hữu vượt quá ngưỡng này.

Mặc dù Samsung Life có thể lựa chọn bán bớt cổ phần để tuân thủ quy định, các chuyên gia trong ngành tin rằng việc hợp nhất công ty con sẽ là lựa chọn khả thi hơn.

Một trong những mối lo ngại chính là rủi ro dư cung cổ phiếu (overhang risk) trước khi quá trình bán cổ phần diễn ra, vì sự không chắc chắn về việc thoái vốn thường khiến nhà đầu tư bán tháo trước, có thể khiến giá cổ phiếu giảm.

Tuy nhiên, sau khi Samsung Life chính thức nộp đơn lên FSC vào ngày 13/2 để xin phê duyệt hợp nhất, rủi ro này đã giảm, kéo theo đợt tăng giá cổ phiếu của cả hai công ty bảo hiểm. Samsung Life tăng 15,1%, trong khi Samsung Fire nhảy vọt 18,5% trong hai phiên giao dịch tiếp theo.

Việc bán cổ phần cũng có thể làm suy yếu vị thế thống lĩnh của Samsung Life trong cơ cấu quản trị của Tập đoàn Samsung.

Hiện tại, Chủ tịch Samsung Electronics Lee Jae-yong sở hữu 18,9% cổ phần tại Samsung C&T, công ty đang nắm giữ 19,34% Samsung Life. Samsung Life, đến lượt mình, là cổ đông lớn nhất của cả Samsung Fire và Samsung Electronics, củng cố quyền kiểm soát của Lee đối với các mảng kinh doanh chủ chốt của tập đoàn. Bất kỳ sự sụt giảm nào trong tỷ lệ sở hữu của Samsung Life tại Samsung Fire đều đòi hỏi sự tính toán cẩn trọng để duy trì cấu trúc quyền lực chiến lược này.

Một số nguồn tin trong ngành từng dự đoán rằng Samsung Life có thể tiếp tục gia tăng tỷ lệ sở hữu tại Samsung Fire sau khi hợp nhất, nhưng công ty đã bác bỏ khả năng này vào thứ Năm, khẳng định rằng họ không có kế hoạch mở rộng sở hữu vào thời điểm hiện tại.

Trong khi đó, Samsung Life tái khẳng định cam kết tăng cường lợi ích cho cổ đông, đặt mục tiêu đạt tỷ lệ chi trả cổ tức 50% trong vòng ba năm tới.

Nhờ vào kết quả kinh doanh mạnh mẽ trong năm 2024, công ty đã công bố mức cổ tức kỷ lục 4.500 won/cổ phiếu, tăng 21% so với cùng kỳ năm ngoái. Năm ngoái, Samsung Life báo cáo lợi nhuận ròng vượt 2,1 nghìn tỷ won (1,46 tỷ USD), trở thành công ty bảo hiểm nhân thọ nội địa đầu tiên vượt mốc 2 nghìn tỷ won và là công ty thứ hai trong toàn ngành, sau Samsung Fire – đơn vị cũng đạt cột mốc này với kết quả kinh doanh năm 2024.

“Chúng tôi hướng đến việc nâng cao giá trị doanh nghiệp bằng cách duy trì tỷ lệ vốn hợp lý, đồng thời đảm bảo mức cổ tức ổn định và gia tăng đều đặn,” CFO Lee nhấn mạnh

Bình luận 0

Kinh tế

SK Earthon Thử Nghiệm Thành Công Sản Xuất Dầu Tại Việt Nam

Musinsa có chuẩn bị IPO trong năm 2025 ?

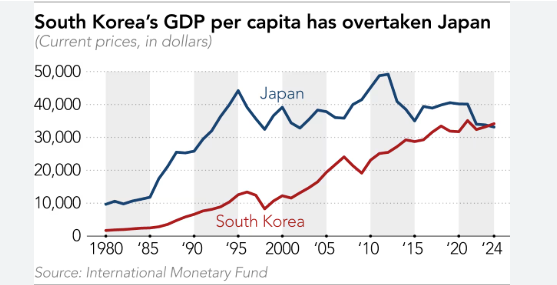

Hàn Quốc vượt Nhật Bản về GDP bình quân đầu người

K-culture – Yếu tố quan trọng thu hút bệnh nhân quốc tế đến Hàn Quốc

Khủng hoảng truyền thông “Paik Ham” của Pak Jong Won – Khi thương hiệu cá nhân trở thành con dao hai lưỡi

Công ty fintech B2B Hàn Quốc Dozn chuẩn bị IPO trên Kosdaq với vốn hóa thị trường 202,5 triệu USD

Thương hiệu thời trang thể thao Hàn Quốc Fila phát triển mạnh mẽ tại Trung Quốc, báo hiệu lợi nhuận tích cực năm 2025

Doanh thu các công ty luật Hàn Quốc bùng nổ nhờ M&A và tranh chấp quản lý năm 2024

Các tập đoàn thực phẩm hàng đầu Hàn Quốc tăng trưởng mạnh nhờ làn sóng K-food toàn cầu

Coupang Eats ra mắt dịch vụ giao đồ ăn tại Nhật Bản

Blackstone nhắm vào ngành khách sạn và kho vận tại Hàn Quốc

Sono Hospitality lên kế hoạch thâu tóm hãng hàng không T'way Air

Doanh số của Hyundai-Kia tại châu Âu giảm gần 4% trong năm 2024

Michael Byung Ju Kim và David Lee: Hai nhân vật ảnh hưởng nhất trên thị trường đầu tư Hàn Quốc

Tái cấu trúc tại các tập đoàn lớn Hàn Quốc