BYD tiến vào thị trường Hàn Quốc với xe điện giá 20,000 USD thách thức Hyundai ngay trên sân nhà

Chiến lược giá cạnh tranh của gã khổng lồ xe điện Trung Quốc

BYD, tập đoàn xe điện hàng đầu Trung Quốc, vừa thực hiện một bước đi táo bạo khi gia nhập thị trường Hàn Quốc – sân nhà của Hyundai Motor Group, đối thủ lớn nhất của họ tại châu Á. Với chiến lược giá cạnh tranh mạnh mẽ, BYD nhắm tới việc thu hút người tiêu dùng Hàn Quốc, những người vốn còn e ngại về xe điện.

Sản phẩm đầu tiên mà BYD ra mắt tại Hàn Quốc là SUV điện Atto 3, được cung cấp với hai phiên bản: tiêu chuẩn và cao cấp. Giá khởi điểm lần lượt là 31,5 triệu won (khoảng 560 triệu VND) và 33,3 triệu won (khoảng 590 triệu VND). Sau khi áp dụng trợ cấp xe điện từ chính phủ, giá bán giảm xuống còn khoảng 20 triệu won (gần 360 triệu VND) – thấp hơn một nửa so với giá tại Mỹ hoặc châu Âu.

“Chúng tôi vừa hoàn tất việc định giá cho Atto 3 vào tối qua sau khi thảo luận với trụ sở chính của BYD tại Trung Quốc,” ông Cho In-chul, Giám đốc bộ phận xe du lịch của BYD Hàn Quốc, cho biết trong một buổi họp báo tại Incheon. “Với tiêu chuẩn cao của người tiêu dùng Hàn Quốc về xe điện, trụ sở đã dành sự quan tâm đặc biệt đến thị trường này bằng cách giảm giá để thu hút nhiều khách hàng trải nghiệm Atto 3.” Ông Cho cũng nhấn mạnh rằng đối tượng mục tiêu chính của Atto 3 là giới trẻ và những người mua xe lần đầu, những người ít thành kiến với thương hiệu Trung Quốc.

Cạnh tranh trực tiếp với Hyundai và Kia

Chiến lược giá tích cực của BYD dự kiến sẽ đặt Hyundai Motor Group vào thế khó. Một giám đốc tại phòng nghiên cứu của Hyundai cho biết trong một hội thảo gần đây rằng họ cần theo dõi chặt chẽ cách BYD tạo lợi thế cạnh tranh trên thị trường toàn cầu và thu hút người tiêu dùng Hàn Quốc.

Đối thủ của Atto 3, bao gồm Hyundai Kona EV, Kia Niro EV và EV3, có giá cao hơn tới 10 triệu won (gần 180 triệu VND), nhưng lại vượt trội về phạm vi hoạt động, với khả năng di chuyển tối đa 501 km so với 321 km của Atto 3.

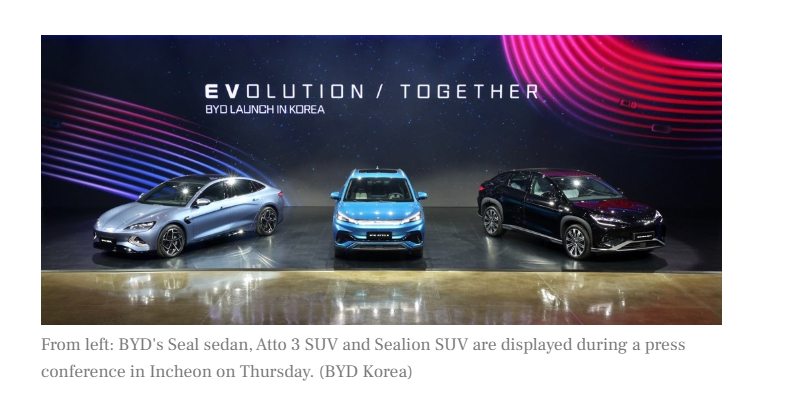

Sau Atto 3, BYD dự kiến ra mắt thêm hai mẫu xe điện khác tại Hàn Quốc vào nửa cuối năm nay: Seal, một mẫu sedan điện hạng trung, và Sealion, một mẫu SUV chạy pin hạng trung.

Xây dựng niềm tin từ người tiêu dùng Hàn Quốc

Mặc dù có lợi thế về giá cả, BYD nhấn mạnh rằng mục tiêu hàng đầu của họ là xây dựng niềm tin của người tiêu dùng trước khi đặt ra các mục tiêu doanh số đầy tham vọng. Ông Liu Xueliang, Tổng giám đốc bộ phận kinh doanh ô tô khu vực châu Á - Thái Bình Dương của BYD, cho biết công ty tập trung vào việc quảng bá trải nghiệm thương hiệu với ba dòng xe đầu tiên, đồng thời cung cấp thông tin chính xác cho người tiêu dùng Hàn Quốc – những người thường bị ảnh hưởng bởi các lo ngại sai lầm về xe điện.

BYD cũng khẳng định lợi thế công nghệ của mình trong lĩnh vực pin. Xuất phát điểm là nhà sản xuất pin, BYD sử dụng công nghệ pin lithium sắt phosphate (LFP), được cho là vượt trội về độ an toàn và hiệu suất so với các dòng pin nickel, cobalt và mangan (NCM) mà các đối thủ Hàn Quốc tập trung phát triển.

Để giải quyết mối lo ngại về an ninh dữ liệu – một vấn đề nhạy cảm đối với thương hiệu Trung Quốc – BYD khẳng định các xe bán tại Hàn Quốc sử dụng máy chủ địa phương để truyền dữ liệu, đảm bảo không có rủi ro rò rỉ thông tin ra ngoài.

Mạng lưới showroom và trung tâm dịch vụ tại Hàn Quốc

BYD dự kiến mở 15 showroom và 12 trung tâm dịch vụ tại các khu vực như Seoul, tỉnh Gyeonggi, Gwangju và Gyeongsang Bắc. Đây là nỗ lực để mang lại dịch vụ tốt nhất cho khách hàng tại thị trường mới.

BYD đã thiết lập chi nhánh tại Hàn Quốc từ năm 2016, sau khi tham gia Hội chợ Xe điện Quốc tế tại đảo Jeju vào năm 2015.

Cùng năm đó, hãng đã bán các xe buýt chạy bằng hydro cho các nhà khai thác tại đảo Udo, một đảo nhỏ phía đông Jeju. Tính đến năm 2024, BYD đã bán hơn 1.000 xe buýt tại Hàn Quốc.

Với chiến lược giá cả táo bạo, các sản phẩm đa dạng và cam kết xây dựng lòng tin từ người tiêu dùng, BYD đang định hình lại thị trường xe điện Hàn Quốc. Thách thức dành cho các thương hiệu như Hyundai và Kia là rõ ràng, và sự cạnh tranh hứa hẹn sẽ mang đến những thay đổi tích cực cho cả ngành công nghiệp xe điện lẫn người tiêu dùng Hàn Quốc.

Bình luận 0

Kinh tế

Tập đoàn SK cắt giảm các vị trí điều hành để tái cấu trúc danh mục kinh doanh

M

Ocap

Lượt xem

194

Thích 0

2024.10.21

Sono Hospitality mua cổ phần của Air Premia để mở rộng danh mục đầu tư hàng không

M

Ocap

Lượt xem

187

Thích 0

2024.10.21

Công ty sản xuất rượu Soju số 1 Hàn Quốc HiteJinro lấn sân vào thị trường làm đẹp toàn cầu

M

Ocap

Lượt xem

289

Thích 0

2024.10.21

Ngân hàng trực tuyến K Bank rút kế hoạch niêm yết trên sàn Kospi

M

Ocap

Lượt xem

225

Thích 0

2024.10.21

Hàn Quốc không nên đặt niềm tin mù quáng vào "phục hưng hạt nhân"

M

Ocap

Lượt xem

190

Thích 0

2024.10.04

Liên minh Hyundai-GM: Sự hợp tác đôi bên cùng có lợi để đánh bại Tesla và các đối thủ Trung Quốc, liệu có khả thi?

M

Ocap

Lượt xem

233

Thích 0

2024.10.02

Celltrion hoàn tất việc thành lập công ty tại Việt Nam, đẩy mạnh xin cấp phép bán các sản phẩm như Remsima

M

Ocap

Lượt xem

335

Thích 0

2024.10.02

Shinsegae E&C và Naver cùng tăng trong ngày cuối cùng của tháng 9

M

Ocap

Lượt xem

244

Thích 0

2024.09.30

Uniqlo mở rộng tại Hàn Quốc khi phong trào tẩy chay Nhật Bản suy yếu theo thời gian

M

Ocap

Lượt xem

495

Thích 0

2024.09.30

Nền tảng Gmarket gia nhập làn sóng cắt giảm nhân sự của Tập đoàn mẹ Shinsegae

M

Ocap

Lượt xem

310

Thích 0

2024.09.30

Thị trường chip nhớ Hàn Quốc : SK Hynix đang vượt Samsung và Micron

M

Ocap

Lượt xem

185

Thích 0

2024.09.27

Cổ phiếu ADBioTech tăng vọt nhờ triển vọng thỏa thuận cung cấp độc quyền trong khi thị trường Trung Quốc sẽ đóng vai trò then chốt cho nhóm cổ phiếu Mỹ phẩm

M

Ocap

Lượt xem

213

Thích 0

2024.09.27

Cổ phiếu pin Hàn Quốc bùng nổ nhờ niềm tin của nhà đầu tư vào Tesla

M

Ocap

Lượt xem

231

Thích 0

2024.09.27

Cổ phiếu SM và JYP Entertainment tăng mạnh nhờ được đưa vào nhóm chỉ số Korea Value-Up, hy vọng lớn cho ngành giải trí cuối năm 2024

M

Ocap

Lượt xem

425

Thích 0

2024.09.27

Oriental Brewery thuộc AB InBev thâu tóm Jeju Soju từ Shinsegae: Bước đi chiến lược nhằm mở rộng thị phần rượu Soju

M

Ocap

Lượt xem

291

Thích 0

2024.09.26